2015僅此一次放送,你不得不知的福利內幕

中國金融技術分析師協會(FTAA)自成立一來,一直努力促進會內會員交流學習。今次有幸獲得Howard Wang教授針對RSI缺陷性的學術性文章,並得其同意分享給FTAA會員其刻苦專研成果,我們倍感感激。我本人在今年6月與Howard Wang教授在深圳有一次詳盡的交談,在此中,我深感Howard Wang教授在對當今以歐美專業人士和學者為主流的金融證券技術研究領域讓全球華人有所突破和建樹的心願。此篇文章的英文版被收錄在IFTA國際總會6月的期刊,Howard Wang教授更會在本年度在日本舉行的國際年會上發表文章的精髓。我在此預祝Howard Wang 教授驚豔四座,凱旋而歸;並再次感謝您對FTAA會員們的貢獻。

王穎

中國金融技術分析師協會秘書處行政總監

正確判斷超買超賣,抄底逃頂關鍵點新探

- RSI在實際交易中的缺陷 -

談起著名的相對強弱指數RSI,沒有人不知道。

談到實際交易使用RSI超買超賣信號產生虧損的原因,可能也沒有人知道。

無論你是技術分析的專家,還是RSI指數的喜好者和使用者,或是在實際操作中使用RSI而導致虧損的投資者和投機者,都有理由來了解,回答這個看似容易的問題,都有理由對著名指數RSI的實際使用,持有謹慎的態度。

什麼是RSI的缺陷呢?

請看下圖。

該圖的股價走勢表明,當RSI位於30以下,或位於70以上時所發出的信號表明,股價已經處於超賣,超買的狀況,RSI指數提示交易者可以進場買入,或賣出。但實際的狀況又是如何呢?那就是,在RSI發出超賣時,股價仍然在不斷的下跌,或發出超賣信號時,股價在繼續上漲,如果你按照RSI的信號操作,那將帶來不小的虧損。

圖中所示,RSI指數低位或高位沒有變化,或極小變化的這種現象,理論上稱為“鈍化”現象。之所以起名為“鈍化”,就是此時來自RSI的數據,使得RSI曲線已經不能靈活的,真實的反映股價的走勢了。此時RSI會錯誤的發出超買超賣信號,使交易者產生誤判,進行錯誤的操作而帶來虧損。

產生“鈍化”現象原因又是什麼呢?

原因是:RSI指數的計算公式上存在著的某些先天缺陷。

要清楚的了解這個先天的缺陷和如何彌補這個缺陷,我們必須回答下面二個問題:

一是,RSI指數計算公式結構上存在的缺陷是什麼?

二是,實際操作中用什麼方法能夠彌補RSI這個缺陷?

一)RSI指數計算公式結構上的缺陷

要想清楚的了解RSI指數存在的缺陷的原因,就必須從指數的構造上出發,來看看指數是由什麼基本因素確定,又是如何構造的。

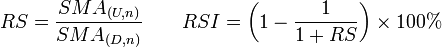

RSI的計算方法是分二步進行的,是用收盤價的比較作為基礎來計算的。描敘如下:

第一步:利用收盤價來計算股價變動的力度

設每天向上變動為U,向下變動為D。

在價格上升的日子:

U =是日收市價-昨日收市價;D = 0

在價格下跌的日子:

U = 0;D=昨日收市價-是日收市價

(任何情況下,U及D皆不可能為負數;若兩天價格相同,則U及D皆等於零。)

第二步:利用移動平均數來計算指數

U及D的平均值用「簡單移動平均法」來計算。所謂「相對強度」,即U平均值及D平均值的比例:

RS:相對強度(Relative Strength)

RSI: 相對強弱指數(Relative Strength Index)

SMA(U,n):U在n日內的指數平均值

SMA(D,n):D在n日內的指數平均值

當n=14時,指數最具代表性。他指出當某證券的RSI升至70時,代表該證券已被超買(Overbought),投資者應考慮出售該證券。相反,當證券RSI跌至30時,代表證券被超賣(Oversold),投資者應購入該證券。

到此為止,就是RSI指數形成的全部內容。以收盤價的變化為指數計算的基礎來描述股價的強弱,使我們不得不想到二個有關股價強弱的問題:

1,僅用收盤價來比較,能否反映股價強弱的真實情況?

2,沒有使用成交量和股價波動幅度,是否能合理真實的描述股價的強弱程度?

我的答案是:NO

僅用收盤價的比較和計算,來反映股價的強弱信息是不夠完整的。

沒有加入成交量的計算,你怎能判斷股價漲跌強弱的真實情況。

沒有考慮股價波動幅度的大小,你怎能知道股價出現的超買超賣的真實情況。股價的波動反映的是買賣雙方力量的對比,實質上反映的是獲利回吐強弱的本質。獲利回吐的強弱既反映在收盤價上,更多的是直接體現在股價波動幅度的強弱上。

因此,沒有考慮這些重要因素的RSI,在實際買賣的操作中,當然會發出錯誤的買賣信號,這就是RSI的計算公式存在的重大缺陷。

為此,無論是從實際交易上的考慮,還是技術分析的理論上的完善,我想我們必須知道這個缺陷的現象,明白RSI出現“鈍化”現象的原因所在。

結論:RSI指數存在的一個缺陷,就是它僅僅使用了收盤價作為強弱計算的基礎。

二)用什麼方法可以彌補RSI的缺陷

配合使用K線的分析,可以彌補RSI的這個缺陷。

眾所周知,K線是一切技術分析及理論的基礎,是一切指數計算的數據來源。也就是說,任何的股價變化,首先就會出現在K線的價位上,指數的信息落後于K線。

K線的開盤價,最高價,最低價,收盤價是形成股價波動幅度的唯一數據。RSI的計算基礎,只是在比較股票收盤價變動的趨勢上,但收盤價僅僅是K線的一個重要因素,而不是全部。

現在,我們不妨仔細從K線的角度來研究RSI的缺陷,看看問題究竟發生在什麽地方。

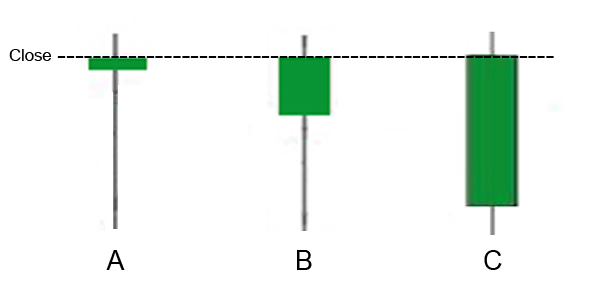

如圖,我們注意到,三根K線有一個共同點,就是他們的收盤價都是一樣的。

根據K線理論,上面A,B,C三根K線的收盤價相同,但三根K線的強弱有很大的區別:其中K線C最強,K線A最弱。如果此時RSI處在超賣的位置,K線C將告訴我們,股價仍有上漲的可能。

為什麼?

原因就是:RSI只考慮了收盤價,而沒有考慮股價的波動幅度。

現在讓我們來具體分析一下上面K線圖:

從K線A來看,實體最小,也就是出現大幅波動,出現獲利回吐。此時如RSI出現超買信號時,應該說與K線反映的市場行為本質是一致的,是賣出時機。也就是說,收盤價處於高位,並盤中出現大幅波動,此時K線反映的市場行為與RSI發出的超買信號是完全一致的,提醒賣出股票是完全合理的。

重點就在K線C。注意,它的收盤價和K線A,B都是一樣的,也就是說,此時的RSI可能都處於超買狀況,都是賣出信號。但從K線理論來說,由於K線C的實體很長,意味著沒有出現獲利回吐,也就是從開盤到收盤,出現賣盤不多,大家都持股以待,等待可能更多的上漲空間,獲取更多的利潤。此時,如賣出你手中的股票,你有可能少賺很多,但不會虧損。但此時如果你去做空股票,那將給你帶來很大的損失。這個問題的關鍵是:K線發出的信號與RSI不盡相同。

由此可見,RSI在計算時,不考慮股價波動幅度大小這個重要因素,出現錯誤的信號,那就是自然的事情了。如果再加入成交量的因素,就更能感到RSI指數的不足了。

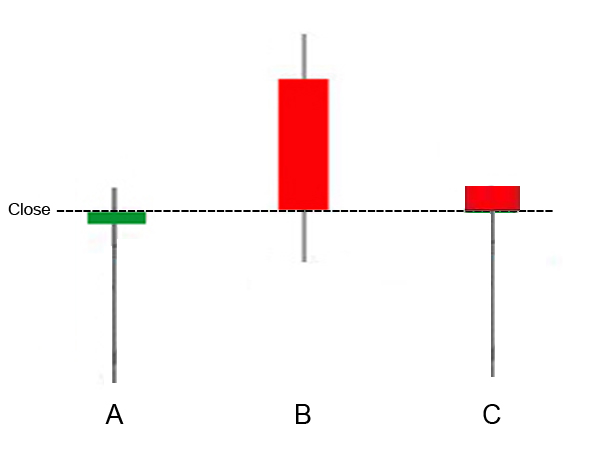

但是,如果你看到的又是另一個K線圖(如下圖),你應該會有不同的感受。圖中,三根K線的收盤價仍是在一個價位上,如果RSI同樣發出超賣信號,你應該毫不猶豫的賣出手中的股票,即使是做空,也值得一搏。原因很明顯又簡單:三根K線發出的信息,均反映出大量拋售行為的出現,即出現大量獲利回吐現象。此時K線的信號與RSI信號基本一致。

因此,如果此時不賣出手中的股票,或不敢做空一搏,那可以說,你既不懂K線理論,也不明白RSI超買超賣的實質內容。一切你需要從頭學起。

3)實例分析:NFLX

如股票NFLX,圖中標明的五個點位A, B, C, D, E 的RSI停留在80以上,出現“鈍化”現象,為嚴重超買信號。但你會發現,這五個點位上的K線實體(Range)都很長,表示買方佔據上風,上漲力道很強,繼續上漲可能性極大。如你賣掉股票,可能獲利減少,但如果你去放空股票,那將帶來巨大的虧損。

如股票NFLX,圖中標明的五個點位A, B, C, D, E 的RSI停留在80以上,出現“鈍化”現象,為嚴重超買信號。但你會發現,這五個點位上的K線實體(Range)都很長,表示買方佔據上風,上漲力道很強,繼續上漲可能性極大。如你賣掉股票,可能獲利減少,但如果你去放空股票,那將帶來巨大的虧損。

而圖中標明的另外三個點位F, G, H的RSI停留在30以下,則說明股價處於超賣狀況,如果你認為是底部,進場買入,那將大錯特錯。道理也是一樣。

仔細觀察,在這些位置的股票波動幅度很大,顯示出股價很強或很弱,僅管RSI顯示處於超買超賣狀況,但股價仍有可能繼續上漲或下跌。因此,此時最好的辦法就是藉助K線,來修正RSI的信號,作出相對準確的買賣決策。

此例告訴我們,當RSI處於超買超賣時,并不能完全真實的反映股價的波動和走勢,只有K線形態更能準確的反映股價的波動本質,從而使你做出正確的判斷。

最後的結論:

但你使用RSI超買超賣信號時,應結合K線的強弱判斷是關鍵。二者的結合,是避免RSI出現“鈍化”現象帶來的誤判,從而做出正確操作并獲利的唯一辦法。

這就是在實際交易中正確使用RSI超買超賣,抄底逃頂的關鍵。

為了改進RSI超買超賣信號,一個全新的相對強弱指數被創新出來,這個新指數為突破強弱指數,Breakout Relative Strength Index (BRSI)。

突破強弱指數包括了RSI和K線二個方面的數據,也就是包括了三個要素:股票的突破價格,波動幅度和成交量,它是一個分析股價變動強弱的新方法,在實際交易中,將帶給你更多的幫助,提高盈利的能力,避開較大的風險。

突破強弱指數(BRSI)文章,已經刊登在國際技術分析師協會2014年期刊上。即:IFTA 2014 Newsletter Volume 21,Issue 3,pp.19-20。

- 我的感言:

中國金融證券的發展大趨勢已經形成,要與世界接軌,該領域的技術分析遲早將引起高度重視。我認為:中國金融技術分析協會應該抓住這個歷史的機會,站在技術分析領域的前沿,引領中國金融技術分析在全球的發展。中國金融證券界應該有人能够在理論上有所突破,在以歐美專業人士和學者為主流的金融證券的技術研究領域有所建樹。

技術分析理論和實際操作的結合,也是中國技術分析發展和引起普通投資者興趣的關鍵。利用大數據的概念,創造出實用的軟件信號操作系統,將給投資者和交易者提供更多的工具選擇和幫助,是技術分析理論的最終目標。

- 個人介紹:

Howard Wang(王效拉),美國。 數學,經濟學碩士。師從于創立世界著名“侯氏定律”的數學家,系統工程分析專家 - 侯振挺教授。美國Tradesoft Corp公司CTO和Co-Founder。美國技術分析協會會員(TSAA-SF)。對經典技術分析書籍(BeyondCandlestick - Steve Nelson)中的部分內容提出重要的不同見解,在技術分析指標和K線構造理論的研究上有獨特的創新。突破K線和突破強弱指數的發明人。股票突破信號分析軟件的設計人。獲利回吐理論的創立者,并完成新書:交易新概念-獲利回吐理論。2003年曾編著出版了“美國股市操盤實例分析”和“股票操盤80手冊”操盤實戰一書。從事外匯,期貨,期權,股票投資近二十年,能將技術分析理論和實際操作緊密的結合,具有豐富的實戰經驗。2000年在納斯達克前所未有的大幅震蕩中,其管理帳戶仍獲高達200%-430%的回報。(有記錄可查)

- IFTA 2014年會論文 ,一個全新的強弱指數(突破強弱指數)

該文已轉載在中國金融技術分析協會的網站上,中文鏈接:http://www.ftaa.org.hk/Analysis_Detail.aspx?A_id=53 英文鏈接:http://www.ifta.org/public/files/newsletter/d_ifta_update_vol21-iss3.pdf

- IFTA 2015論文 (六月) – 已確定,等待發表。

RSI在實際交易中的缺陷

- 正確判斷超買超賣,抄底逃頂的關鍵–

- Stock & Commodity雜誌論文 (2015年六月)- 已確定,等待發表。

Breakout Candlestick& Breakout Relative Strength Index (BRSI)

- 新書:交易新概念–獲利回吐理論 - 已完成,擇機出版。

該书中的獲利回吐理論,屬首次提出,并對某些經典問題和概念進行了思考和探討。股市中的所有現象也能夠通過這一全新的概念得到完全的解釋,對實際操作具有參考及使用價值。該書100頁,供10章。本書封面:

目錄:Table of Contents ...

前言:獲利回吐理論的形成–股市崩盤時反敗為勝的抄底新方法

Chapter 1:什麽是獲利回吐理論

Chapter 2:K線新解讀

Chapter 3:支撐和阻力的形成和來源

Chapter 4:抄底新概念

Chapter 5:趨勢線形成的內在因素

Chapter 6:波浪理論的重新認識

Chapter 7:跳空回補與放空買回

Chapter 8:突破新高后再創新高的原因

Chapter 9:著名相對強弱指數(RSI)在交易中的缺陷

Chapter 10:獲利回吐理論對實際操作的幫助

- Tradesoft 驕一軟件 – 初步完成

利用全新指數BRSI和Breakout Candlestick的信號系統和自動交易系統軟件,并獲得初步成功,其交易結果刊登在 Stock & Commodity雜誌論文中 (六月)。

軟件下載網址:www.breakouttradingsystem.com

- 2003年編著出版了“美國股市操盤實例分析”和“股票操盤80手冊”操盤實戰一書。

美國發行 上海發行